2020年8月より開始。積立NISAを始めて27か月目の結果公開。

積立NISAを本格的にはじめて2年が経過しました。今回は2年が経過した結果公開を行い、それだけでは学びがないので現在のアメリカのS&P500の相場の状況や為替における円安をどう考えればいいか整理したいと思います。

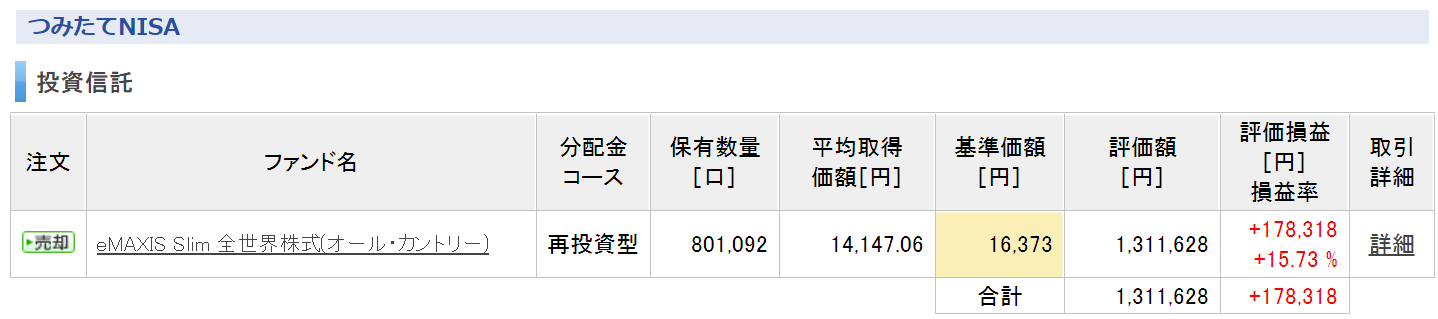

積み立て中の投資信託

27か月目を突破した積立NISAの投資信託はeMAXIS Slim 全世界株式(オール・カントリー)のみ。積立NISA販売額ランキングで上位に入る株式インデックスファンドでこの投資信託を購入するだけで全世界の株式へ投資出来るまさにオールカントリーな商品。ただし全世界株式投資ではありますが約6割、組入銘柄上位10社がアメリカの会社という投資信託です。アメリカ強しです。

27か月経過した運用成績

2020年8月から購入を開始して投資元本は40万円×2年=80万円と今年10月までの投資額33万円を合わせた113万円購入してきました。10月13日時点の評価額は131万円と約18万円(+15.7%)のプラスで推移しています。

人によっては利益がしっかり出ていると感じるかも知れませんが、2,3か月前はもう少し成績はよくて20%を超える評価損益でした。毎月3.3万円の購入しているにも関らず利益の実額も減っているので感覚的にはもっと減っていると感じています。

| 投資額 | 評価額 | 評価損益(%) | |

| 2022年7月 | 103万円 | 124万円 | +21万円(+20.1%) |

| 2022年8月 | 107万円 | 129万円 | +22万円(+20.6%) |

| 2022年9月 | 110万円 | 125万円 | +15万円(+13.6%) |

| 2022年10月13日 | 113万円 | 131万円 | +18万円(+15.7%) |

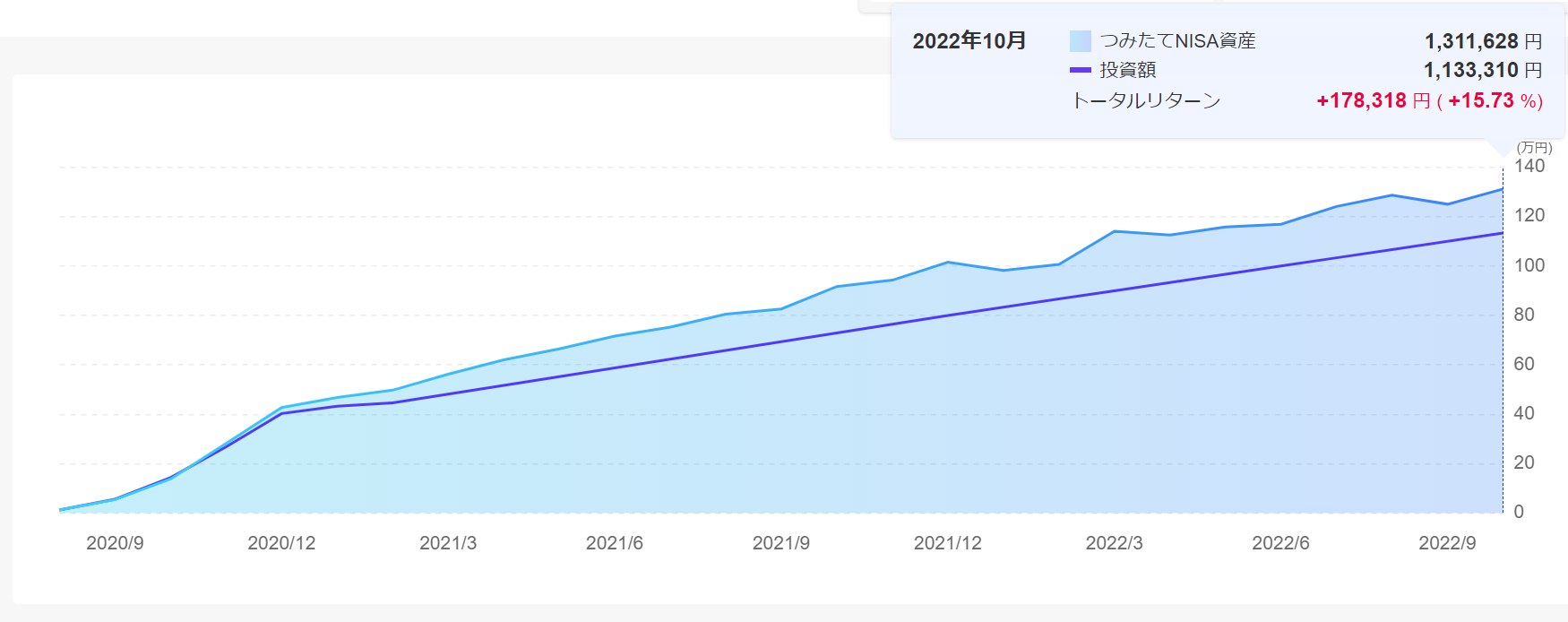

楽天証券だと実際の資産推移の状況を見ることが出来るのですが、10月は若干回復したものの青色の線(資産額)が投資額(紫の線)に近づいています。リスク資産へ投資する限り資産額が減少することは当たり前にありえるのですがやはり資産が減るというのは嫌ですね。憂鬱です。

米国株式の組み込み比率が高い投資信託のためどうしても米国株式相場の動向に左右されてしまいます。

S&P500の状況

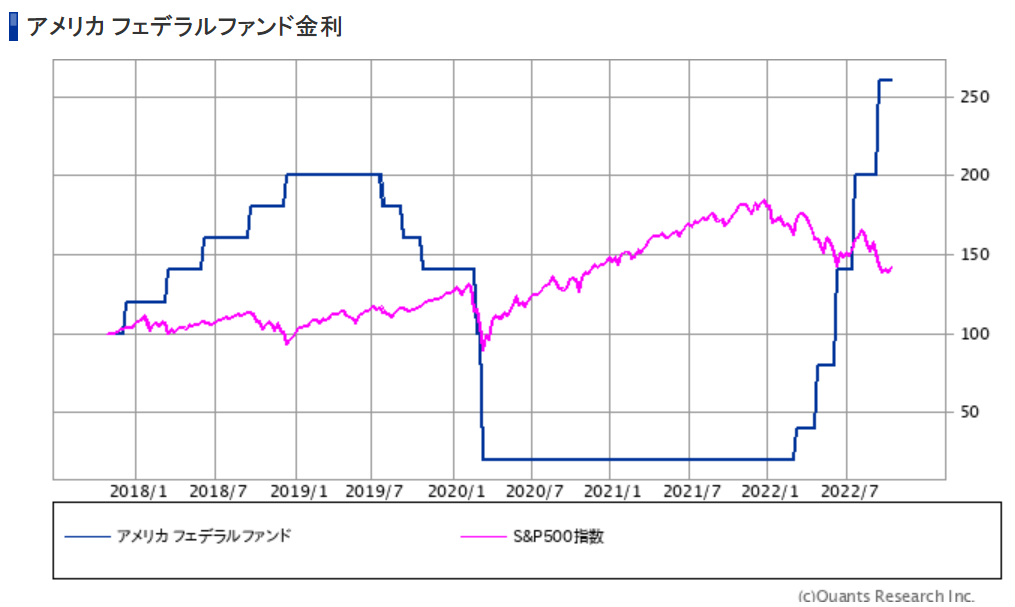

米国株式の代表的な指数であるS&P500の状況を見てみます。コロナショックで大幅は下げを経験していますが、そのあとは堅調に右肩上がりのグラフを描いてきました。それが2021年11月をピークに一気に下落相場に突入してしまいました。

今年の株価にフォーカスすると年始をピークに株価指数は右肩下がりで推移しています。6月につけた最安値3,666ptをボトムに8月まで上昇を続けていましたが9月28日に3,585ptを付ける結果となり、年初来で20%以上の下落となっています。

9月30日のニュースでもS&P500指数の月間下落率が2020年3月以来の大幅下落を記録したことが報道されており、インフレが抑制までの利上げ継続により相場が下げる展開が続いています。インフレ鎮静化が確認され利上げトレンドが落ち着くまでは弱気相場は続きそうな感じです。

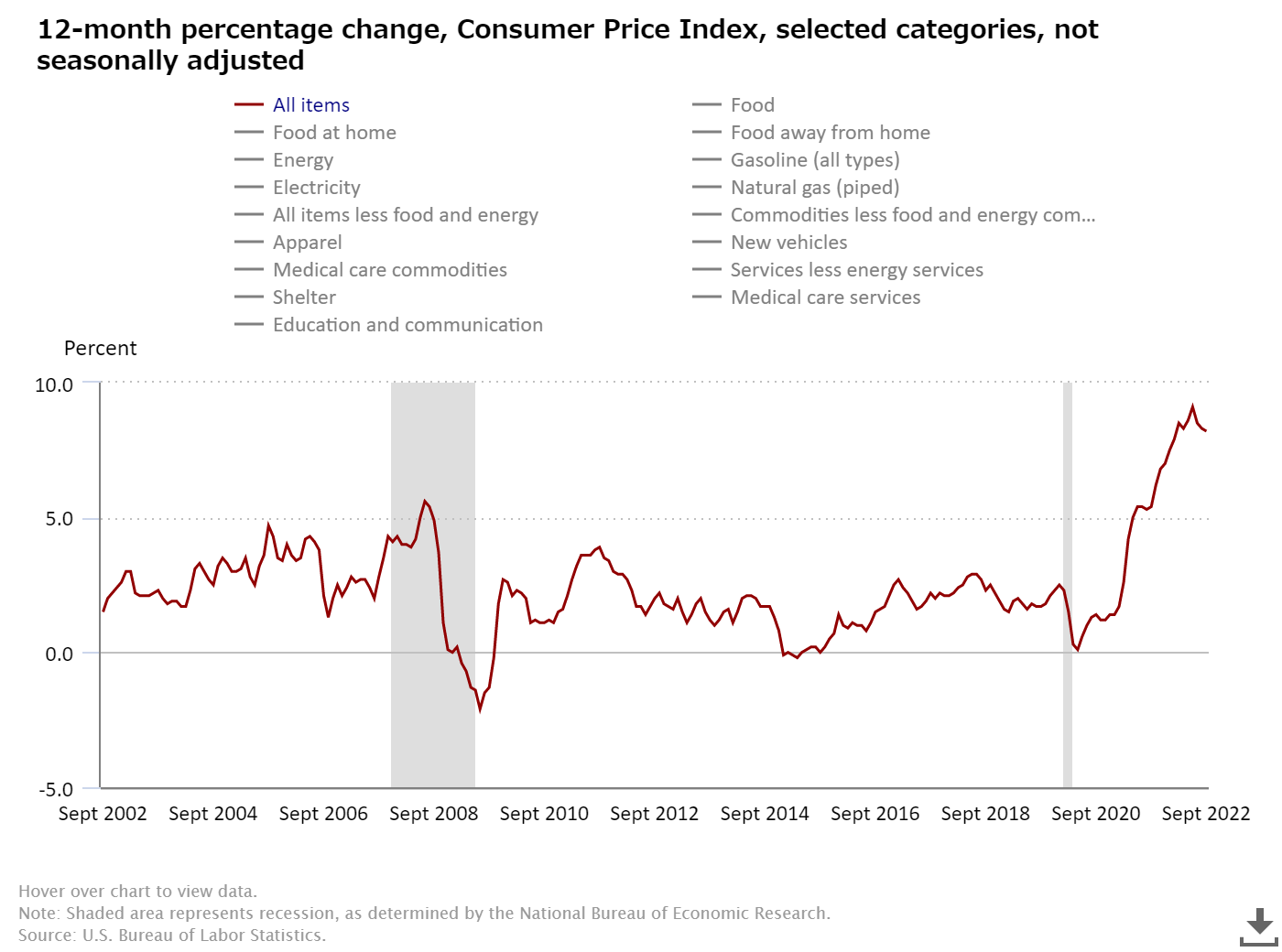

では、そのインフレについてはどうかと言うと、米国CPI(消費者物価指数)を見てみると2021年から急激に上昇して足元では10%近く上昇しています。例年アメリカのCPIは2~3%程度で推移していましたが、現在は5%を超える水準が続いています。

これはコロナショック以降に経済が一気に回復して需給バランスが崩れたことや原油価格が上昇し輸送コストが上昇、イランウクライナでロシア産エネルギーが禁輸となったことなどから物価が急上昇している状況で過去20年間で初めての出来事となっています。

物価が急激に上昇する中でアメリカFRBはインフレを抑え込むため利上げや資産売却といった金融引き締めを行っています。金融引き締め策はインフレ抑制に効果を発揮しますが株価にはマイナスの影響を与えてしまいます。このため、株式相場は軟調な推移となっています。

青色のグラフが金利推移を表していますが2022年に入り急ピッチで上げており、FRBがどれだけインフレ退治に本気なのかよく分かると思います。一方、ピンクの線はS&P500指数ですが金利が上がるにつれて株価は下落しています。

ちなみに金利引き上げはいつまで続くのかはインフレ次第というのが基本シナリオ。年内4%もあり得る話なので更に+75bpの引き上げは確実でしょう。ということでまだまだ株価は下がる余地があるんじゃないかなーと思っています。

円安を通じて見ると景色が違う景色が見えてくる

2022年年始から20%以上の株価下落となっていますが日本に住む日本人投資家にはどういう影響があるかというと少し違う景色が見えてきます。

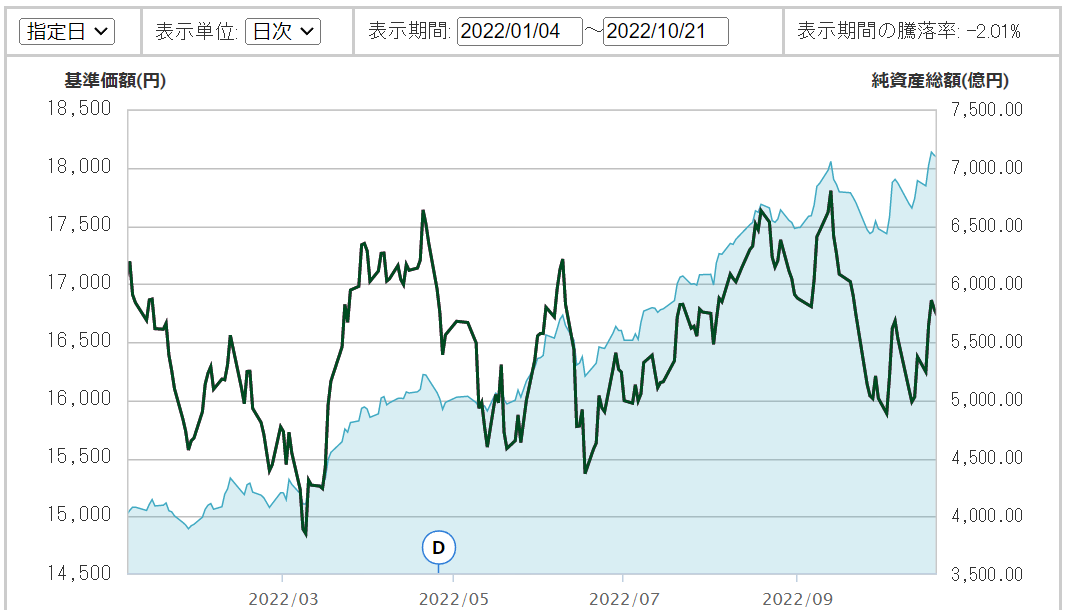

積立NISAを通じてS&P500といった海外株式インデックスに連動するファンドへ投資する場合、eMAXIS Slimなどの投資信託を通じて投資をすることになりS&P500に連動するものの円換算ベースで連動することになります。ドルベースでみたS&P500の年初来下落率は▲22%となっていますが円換算でのS&P500は▲2.01%に留まっており下落率はかなりマイルドになっています。

この理由は、円換算なのでドル円相場が深く関わってきますが、現在のドル円相場は2022年の年初が1ドル115円だったのが10月24日時点で1ドル148円と年初来から約29%も円安が進んでいます。

この状況はニュースやメディアでも大きく取り上げられており、32年ぶりの円安水準という非常事態という側面で連日報道されています。

ドルと円だけでなく世界の主要通貨で見た時も同じようなトレンドとなっており、年始からドル独歩高の状態となっています。前段でも説明しましたがアメリカのFRBがインフレ退治を主眼に金利の引き上げなど量的緩和政策を辞めたことから各国通貨共にドル高が急速に進んでいます。

特に日本は金融緩和政策を継続しており日本円を持っていてもほとんど金利が付かない状況です。日本円を持つよりも金利が付くドルを持ちたいというドルと円との金利差の広がりから現在の円安が進んでいる原因となっています。

今のトレンドは円安×株安でリスク資産は年初来横ばい。将来、円高×株高もあり得るのでどう行動するか整理しておく。

ということで、インフレによる金利引き上げ影響からS&P500指数は2022年1月をピークに下げのターンが続いています。最近では、今後は利上げに慎重になるのではとの思惑から株価はなんとなく回復していますが外国の資産に投資をしている日本の個人投資家は「円安によるプラス」と「米国株安によるマイナス」が相殺されている状況に変わりありません。

円安×株安=横ばいという奇妙なバランスが取れています。

日米の金利差から今後も円安×株安の流れは継続となる可能性が高いものの、個人的に気持ちの整理が必要だと感じるのは円高×株安。円高と株安でダブルで資産価値がダブルで下落する局面が来たとき、継続してリスク資産へ投資を続けていくことができるか。このあたりはメンタルが試されそうです。

投資をすれば資産が増える、投資をしないと資産は増えない、という世の中の雰囲気がありましたが、これからの数年間は違う景色が広がりそうです。今回の相場はこれからの投資スタンスを考えるいい機会かも知れません。

個人的にはマーケット変動に飲み込まれるのではなく、今の投資スタイル(積立×長期投資の継続)を続けたいと思います。個人的にはマーケット変動ではなく、収入の状況や子どもの成長による支出の変化などから投資スタイルが変わるのが怖いです。

マーケットトレンドを読んで売買のタイミングを判断することはテクニカルな技術が必要ですが、自分のリスク許容度からの投資判断は行動に移しやすく、また後悔が少ない投資判断となりそうです。

こういうややこしいマーケットのときにも投資判断は自分の心の内に問いかけてみたいと思います。

例えば、現在の資産形成は登山で言えば2合目、3合目付近です。相場の天候は変わりやすく大荒れで足踏み状態になることもあれば晴天で登りを進めることができるときもあるでしょう。

大荒れになるとき、好天に恵まれてぐんぐん成長できるときがやってきますが、そのとき投資から手を引いた状態では稼げるものも稼げないことになります。この場合は中長期投資を続けていけばいいでしょう。

値下がりの局面は、過去の積立してきた分は含み損を抱えますが、未来の積立分は安値で新たに購入出来るということでもあります。積立投資家の妙味はそこにあるように思います。

まとめ

積立NISAの状況から米国株式中心に軟調な株価推移と円安影響をまとめました。

短期的な下落は気にせずリスク許容度と長期的目線で運用を考え、積立投資を続けていく仕組み作りをこれからも考えていきたいと思います。

円高×株高もあり得る。どんな相場状況であっても投資継続が出来るか。マーケット環境で投資や運用を考えるのではなくリスク許容度を踏まえた積立投資で長期目線で資産形成を図りつつ、どのような局面でもコツコツと投資を継続できるようメンタルに頼らず仕組み化で乗り越えたいと思います。

コメント