来年1月から始まる新NISA。制度開始まで残り3か月を切りました。

ひとり1,800万円、夫婦二人だと3,600万円の非課税投資枠となります。

皆さんはどうやって埋めるのか、お考えは固まりましたでしょうか?

きりもんさんはまだまだ悩み中。というか、最近本格的に考え始めた次第です。。。

今までは積立NISA前提のお金の計画でしたが、新NISAになると非課税枠も大きくなるので、お金の貯め方も見直さないとな~という感じです。

考える時間はもう少しありますが、現時点で自分なりに考えている新NISAの使い方についてログっておきたいと思います。

新NISAに興味がある方や始める予定の方の何らかヒントになれば幸いです。

新NISAのおさらい

まずは新NISAについておさらいを。

- 非課税枠は1人1,800万円

- 成長投資枠とつみたて投資枠に分かれている。

- 非課税枠内訳は成長投資枠1,200万円。つみたて投資枠600万円。

- 年間最大投資額は360万円

- 非課税期間は無期限

- 投資対象商品は決まっているので注意が必要。

年間ベースだと1人最大360万円、夫婦だと720万円の非課税枠となります。

非課税期間が無期限というのが画期的ですね。

新NISA活用の方向性、12年掛けて埋めていく(しかない)

結論をいうと、仕事を辞めるまでの12年ちょっと掛けて新NISA枠を埋めていくことになりそうです。

最短5年で非課税枠を埋めれる制度設計(720万円×5年)ですが、さすがに非現実的かなと。。。

どうやってお金を準備して、いつまでにいくら埋めるのか

約12年掛けて新NISAを活用していくイメージですが、どうやって捻出するか、もう少し掘り下げてみたいと思います。

先取り貯蓄から貯める

基本的に投資資金は毎月の収入などから捻出する予定です。現在の老後資金の貯蓄は年間270万円+@。

うち、半分程度の135万円程度をリスク資産へ投下する予定です。すなわち新NISAを利用する金額となります。

昨年は350万円程度の入金力でしたが、新NISAが始まる2024年以降は子どもの養育費と教育費が増えていくと思うので、せいぜい年間280万円あれば良いほうだと考えています。

老後資産への入金力のうち半分程度を投資に回すイメージで考えたいと思います。

特定口座の銘柄を売却して貯める

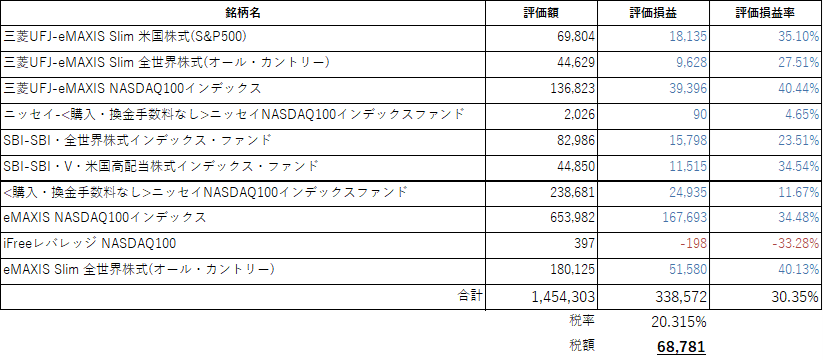

もうひとつは現在保有している特定口座での投資信託、ETFを売却して投資資金を捻出します。

「株価は右肩上がり」と考えるなら、制度開始早々に特定口座の株を売却して新NISAへ移しかえるべきと考えますが、なんだかんだと暴落はあるだろうと。

ざっと特定口座で購入した投資信託の銘柄を拾っていると評価損益は約34万円、税金は7万円弱。極力税額は下げたいところです。

急がず焦らずで、売却益に対する税金が出来るだけ掛からないタイミングで入れ替えを行いと思います。

ETFでは評価損が出ている銘柄もあるので損益通算を活用するのもありですね。

投資枠を埋めることを考える前にアセットアロケーションを考える方が大事では。

投資枠をどうやって埋めるかよりも、アセットアロケーションを考えてリスクリターンをコントロールするほうがよっぽど大事だと思っています。

このあたりは以前にブログで整理した考えと変わりありません。

ざっくりアセットアロケーションとは、リスク許容度とリターンとの兼ね合い、年齢や収入、万一の保障の有無などを踏まえて、どの資産へどのくらいの割合で資金を投じるのか、という理解です。

「ポートフォリオ」の説明が主のコンテンツですが、アセットアロケーションとの違いを含めてFP協会のリンク先が分かりやすかったので、ご興味あればどうぞです。

リスク資産として全世界株式と米国株式のインデックスファンド+高配当ETFで50%。無リスク資産は基本的に現預金でコントロールしていきたいと思います。

妻の新NISA枠との兼ね合い

夫婦間でも資産分散を図るため、贈与の範囲内で妻へ資金シフトを行っています。自分になにかあっても当面のお金の工面する狙いと自分ごととして老後資金を準備してほしいから。

ということで、(日頃の感謝の意味も込めて)ボーナスのタイミングなどで年間100万円を妻へ譲渡。

現時点での妻の意向は今まで通り全世界株式への投資を選択。

妻曰く、投資は分散投資でお気楽に。忘れたくらいに確認するくらいがちょうどよい。とのこと。

つみたてNISAでカード引き落としをしているようですが、本当にそれだけです。

年間270万円のうちリスク資産への投資が半分の135万円、うち100万円を妻へ譲渡するので、残りのリスク資産投資額は35万円程度。

35万円を発射台にきりもんさんの新NISA枠の投資原資となりそうです。

まとめ

夫婦で考えた3,600万円の新NISA枠の活用方法でした。

計算だと、リタイヤするまでに埋めれる金額は先取り貯蓄1,600万円+特定口座投資信託・ETF310万円程度となりそうです。

ちょっと寂しい感じもしますがこれが現在の実力値。もう少し頑張れるようにしたいと思います。

ただし、将来のことは誰にも分からないし、自分がコントロールできる部分ではありません。入金力やアセットアロケーションは自分でコントロールできる部分、頑張れる部分だと考えています。

当たり前ですが、自分でコントロールできる部分に最大限の時間と労力を投下したいところ。

あと、妻とのやりとりで感じたのが、積立投資が一番楽だなと言うこと。

売り買いのタイミングが分かるはずもないし、勝負力がある訳でもないので、結果的に積み立て投資が一番我が家には合っているなーと。積立投資法を軸に引き続き継続していく予定です。

ただし、暴落時にはバーゲンセールという考えのもと、積極的に買いに走りにいく予定です。一週間で5%以上株価が下落した場合に買い増しを行う5%ルールは健在です。

あとは、新NISA非課税枠を踏まえた運用商品や制度活用の見直しが必要かなーと思っていたり。例えば、変額保険やiDeCoよりも新NISAを活用するほうが優先順位は高いんじゃないかと思っています。

コメント